- John C. Bogle

Suurin osa ihmisistä yrittää todennäköisesti ajoittaa markkinoita. Useimmiten hajautus on myös surkea. Lopputuloksena sijoittajat saavat keskimäärin paljon heikompaa tuottoa, kuin mitä markkinat antavat. Hyvä, jos inflaatiolle pärjäävät. Passiivinen holdaaja sen sijaan saa aina kohdeindeksin tuoton (miinus erilaiset kulut ja verot). Tärkeintä on pitää tunteet kurissa.

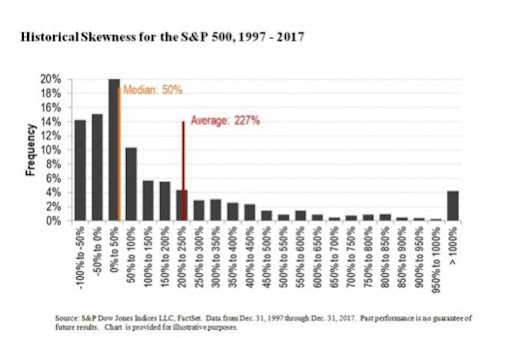

Jos salkussa on vain muutamaa yhtiötä, saa todennäköisesti suunnilleen markkinoiden mediaanituoton, ei keskiarvotuottoa. Kunnon hajauttaminen on ainut ilmainen lounas. Suurin osa yhtiöistä on katastrofaalisia sijoituksia ja hyvin pieni osa yhtiöistä vastaa koko indeksin reaalituotosta.

Edes 15 vuoden aikavälillä yksittäisten maiden pörssit eivät välttämättä tuota läheskään saman verran, vaan erot voivat olla todella merkittäviä. Yllä olevan taulukon tuotot on laskettu aikaväliltä 2006-2020.

Lähde: MSCI

Globaali indeksi (esim MSCI ACWI IMI index) tarjoaa pitkällä aikavälillä hyvää tuottoa. Siihen sijoittamalla ei koskaan saa aivan parasta tuottoa, mutta tuskin tuotot häntäpäähänkään asettuvat erinomaisen hajautuksen ansiosta. Eikä tarvitse arpoa, mikä maa tai sektori tuottaa milloinkin parhaiten.

MSCI ACWI IMI -indeksi on yllättävänkin riippuvainen kehittyvistä markkinoista (EM = emerging markets) (vuodelta 2021). Yhtiöt ovat melko globaaleja, joten länsimaalaistenkin yhtiöiden tuotoista merkittävä osa tulee kehittyviltä markkinoilta. Lisäksi taulukon Other-kategoria sisältää frontier-markkinan maita. Kehittyvien maiden nopeasta talouskasvusta saattaa kehittyneiden maiden yhtiöt haukata ison osan.

Lähde: earlyretirementnow.com

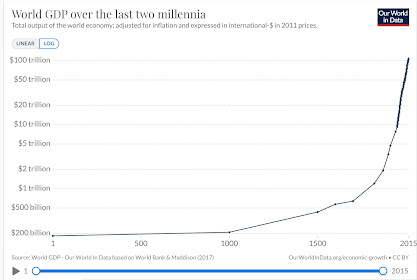

Globaali bruttokansantuote lähti nousuun vasta kun luonnontieteet keksittiin. Siihen asti talous ei kasvanut juuri lainkaan.

Tieteen, teknologian ja markkinatalouden avulla etenkin länsimaat ovat vaurastuneet satumaisen paljon.

Talouskasvu on ollut historiassa melko sitkeästi plussan puolella ja kasvutahti on ollut suhteellisen vakaa ja helposti ennustettava. Osakemarkkinoiden kehitys on pitkällä aikavälillä riippuvainen reaalitalouden kasvuvauhdista.

Myös jatkossa talous oletettavasti kasvaa erityisesti tieteen ja teknologian kehityksen myötä. Koronan aiheuttama romahdus ei todennäköisesti juurikaan edes näy pitkän aikavälin käppyröissä.

Lähde: mrmoneymustache.com

Taloudellisen riippumattomuuden saavuttaminen on melko yksinkertaista matematiikkaa, jos ja kun osakemarkkinat tuottavat jatkossakin suunnilleen sen verran, kuin pitkällä aikavälillä historiallisestikin.

Sama taulukko vähän erilaisessa muodossa. Monessa maassa iso säästöprosentti on normi.

SWR:ää (safe withdrawal rate) on tutkittu tutkimalla historiallisia tuottoja. Taulukko antaa hyvän arvion siitä, kauanko erilaisten salkkujen (osakkeet/korot) tuotoilla/pääomalla voi olettaa voivansa elää. Ruoho on ollut pitkässä juoksussa vihreämpää sillä puolella aitaa, missä osakepaino on ollut korkea tai edes korkeahko.

Yllä on toinen SWR-taulukko. Oletuksena on, että kulutus nousee reaalisesti 0,75% vuodessa.

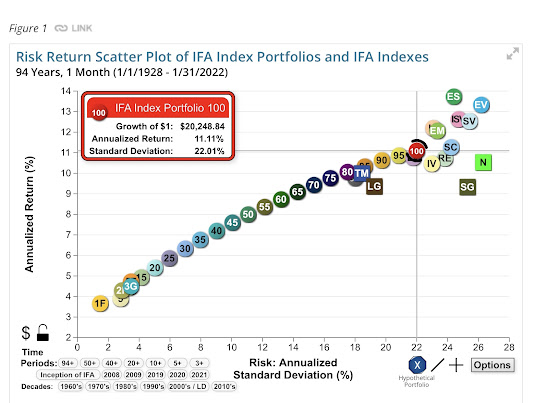

Lähde: https://www.ifa.com/portfolios/risk-and-return/

Mikäli osakemarkkina on edes melko tehokas, ei osakepoiminnalla voi systemaattisesti tehdä merkittävää ylituottoa, paitsi erinomaisella tuurilla. Tällöin sijoitusstrategian keskiöön nousee sopivan riskitason valitseminen. Laajasti hajautetun salkun riskit sekä tuotto ovat korrelloineet historiassa erittäin pitkällä aikavälillä voimakkaasti keskenään. Tuotoista ei ole poistettu inflaatiota eli ne eivät ole reaalituottoja.

Ei kommentteja:

Lähetä kommentti