keskiviikko 31. toukokuuta 2023

Toukokuu 2023

torstai 25. toukokuuta 2023

Faktorit, nuo helvetinkoneet

Viime aikoina olen pohtinut, kannattaisiko minun alkaa sijoittamaan ETF:iin, jotka sijoittavat arvoyhtiöihin eli valueen. Tämä kirjoitus on muistutus ja selonteko itselleni, miksi en aio koskaan sijoittaa faktoreihin.

Faktoreiden plussat

1. Mahdollisuus saada parempaa tuottoa kuin yleisindeksi

Faktorit ovat historiassa tuottaneet hieman paremmin kuin markkinapainoihin perustuvat indeksit. Saattaa olla, että myös tulevaisuudessa niiden avulla voi saada ylituottoa.

2. Salkun volatiliteetti voi pienentyä

Faktoreiden avulla salkun tuotto voi olla piirun verran tasaisempaa. Tämä kuitenkin edellyttää isoa faktoritilttiä.

Faktoreiden miinukset

1. Korkeammat kulut

Faktori-ETF:issä on vääjäämättä korkeammat kulut, koska ne treidaavat enemmän. Lisäksi arvoyhtiöt maksavat enemmän osinkoja, mikä lisää lähdeverojarrua. Ylituotto on epävarmaa, mutta lisäkulut ovat varmat. ”In mutual funds you don’t get what you pay for. You get what you don’t pay for.” - John Bogle

2. Faktoritiltin suuruus

Jos faktori-ETF antaa pitkällä aikavälillä vaikka 1,0 prosenttiyksikön ylituoton, ei se salkun tuottoja juurikaan paranna ellei faktoritiltin suuruus ole iso. Esimerkiksi 10% faktoritilltti parantaisi salkun tuottoa vain 0,1%.

3. Alituoton pituudet ja seguence of return risk

Yksittäinen faktori voi alituottaa vuosikymmenien ajan. Esimerkiksi valuella on historiassaan yli 30 vuoden pituinen alituoton aikakausi ja USA:n pienyhtiöillä jopa yli 50 vuoden! Kuinka pitkään faktori voi alituottaa? Kukaan ei tiedä. Olen liian vanha odottamaan vuosikymmeniä. Ja jos vaikka value hieman ylituottaisi seuraavat 10 vuotta, voisi se alituottaa taas tuon jälkeen vaikka 20 vuoden ajan. Tuolloin olen jo myynyt sijoituksia. Missä siis hyöty?

4. Houkutus ajoittaa ostoja

Jos lähtee sijoittamaan faktoreihin, on suuri houkutus lähteä ahnehtimaan ostoja silloin, kun kuvittelee hyödyn olevan suurentunut. Jos ostoja ei osaakaan ajoittaa oikein, johtaa tämä alituottoon.

5. Houkutus ajoittaa myyntejä

Myös myydessä on houkutuksena alkaa strategisesti valitsemaan ja ajoittamaan, mitä ETF:iä milloinkin kannattaisi myydä. Mikäli myyntien ajoitus menee pieleen, johtaa sekin salkun alituottoon. ACWI-salkusta sen sijaan on helppoa myydä markkinapainojen mukaisesti.

6. Mahdollisuus, että faktori onkin vain datalouhinnan tulosta

Faktorit löydettiin tutkimalla osakemarkkinoiden historiallisia tuottoja. Voisivatko ne siis olla datalouhinnan tulosta eli puhdasta sattumaa? Merkittävimmillä faktoreilla on melko vankoilta tuntuvat teoreettiset selitykset. Esimerkiksi valuen ylituotto perustunee siihen, että arvoyhtiöt ovat kasvuyhtiöitä riskisempiä. Jos faktorin tuotot selittyvät lisäriskillä, tulisi markkinan palkita sijoittaja ylituotolla hyvin pitkällä aikavälillä. Loppukädessä faktorisijoittaminen vaatii kuitenkin melko lujaa uskoa:

https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3622753

7. Faktori-ETF:ien valuviat

Vaikka faktori antaisikin ylituottoa, ei faktori-ETF välttämättä sitä anna, sillä kaikki faktori-ETF:t eivät ole rakenteeltaan ja toiminnaltaan laadukkaita. Lisäksi esimerkiksi arvofaktorilla on useita määritelmiä ja kukin value-ETF määrittelee sen hieman eri tavalla. Osaanko varmasti tunnistaa, mikä ETF on tarpeeksi laadukas? Multifactor-ETF:t taas vaikuttavat äärimmäisen monimutkaisilta (ja täten epäluotettavilta) härpäkkeiltä.

8. Ei kannata valita vain yhtä faktoria

Koska yksittäinen faktori voi alituottaa jumalattoman kauan, kannattaa sijoittaa useisiin faktoreihin. Itse en kuitenkaan enää halua lähteä tasapainoilemaan useiden eri ETF:ien välillä. Haluan pitää sijoittamisen yksinkertaisena ihan jo kaupankäyntikulujen rajaamisen takiakin.

9. Talouden fundamentit

Tietynlaisessa taloudellisessa ympäristössä toimii tietynlaiset sjoitusstrategiat. Esimerkiksi teknologisessa kehityksessä, inflaatiossa ja globalisaatiossa tapahtuvat muutokset saattavat vaikuttaa siihen, toimiiko arvo- vai kasvusijoittaminen paremmin. Muutoksia on perin vaikea ennustaa.

10. Tietoisuus ylituotosta hävittää ylituoton?

Nyt kun faktorit ovat yleisesti kaikkien tiedossa, antavatko ne enää ainakaan samassa määrin ylituottoa? Tuskin antavat. Mikäli markkina on tehokas, pienenee ylituotto vastaamaan kyseisen sijoituskohteen riskejä. Lisäksi faktorisijoittamisen muodikkuus voi pidentää alituottojen aikakausia merkittävästi.

11. ”Alkoholismi”

Ylituoton metsästys on addiktoivaa. Jos sille antaa pikkusormen, se voi viedä koko käden. Itse olen taipuvainen addiktoitumaan asioihin liian herkästi.

12. Neuroottisuus versus mielenrauha

Jos ei tyydy markkinapainoiseen salkkuun, voi jäädä ikuisesti metsästämään täydellistä sijoitusstrategiaa ja yhä parempia tuottoja. Mieli käy jatkuvasti ylikierroksilla, markkinaa tulee seurattua maanisesti päivittäin eikä koskaan ei ole tyytyväinen. Aina pitäisi olla tökkimässä salkkua ja osto-ohjelmaa ”parempaan” suuntaan. Voi jäädä limboon koko loppuelämän ajaksi.

13. Varmuus markkinatuoton saamisesta

Kun sijoittaa esim ACWI:n, saa globaalin markkinan tuoton (miinus kulut ja lähdeverot). Varmuus tuo mielenrauhaa, jota faktoreilla ei saa. Kun omistaa koko markkinan, on aina myös voittajien kyydissä.

14. Complexity versus simplicity

Ajattomat totuudet tuppaavat olemaan yksinkertaisia. Eivät helppoja, mutta yksinkertaisia. Yksinkertainen on kaunista ja siinä on helppo pitäytyä.

”Complexity is a cost. Simplicity is an Alpha.” - Rick Ferri

15. Ajankäyttö ja sijoitushistoria

Olen jo sijoittanut merkittävän määrän rahaa markkinoille. Vaikuttavan faktoritiltin saaminen säädyllisessä ajassa vaatisi liian radikaaleja toimia. Haluan käyttää loppuelämäni muuhun kuin sijoitustuottojen märehtimiseen. Aikoinaan sijoitin sekä kehittyviin markkinoihin (IS3N) että pienyhtiöihin (IUSN) koko loppuelämäni kattavat määrät rahaa siksi, että halusin yksinkertaistaa sijoittamistani niin, että voisin jatkossa sijoittaa pelkkään VGVF:n (tai vaihtoehtoisesti EUNL:n). Nyt olen vihdoin tuossa tilanteessa. Aionkin tulevat vuosikymmenet ottaa mahdollisimman rennosti ja laittaa kuukausittain rahaa vain VGVF:n markkinatilanteesta välittämättä.

Valuuttariski, maakohtaiset allokaatiot, EM, pienyhtiöt, faktorit jne. Kaikki kivet on viimein käännetty. Olen vihdoin perillä.

lauantai 6. toukokuuta 2023

Osakemarkkinoiden nousut ja romahdukset

”Do not pray for an easy life; pray for the strenght to endure a difficult one.”

- Bruce Lee

Itsehän en valaistuneena/karaistuneena sijoitus- ja bodymunkkina tarvitse minkäänlaista henkistä tukea holdatakseni sijoituksiani kuolemaani saakka. Olkoon tämä kirjoitus siis omistettu vaikka perikunnalle.

Pitkäjänteinen passiivinen indeksisijoittaminen on kuin katsoisi maalin kuivumista, mutta pörssiromahduksissa tämäkin elämäntyyli vaatii melko paljon stoalaista mielen tyyneyttä. Holdaaminen on kuitenkin helppoa kun ymmärtää, että pörssisijoitukset ovat konkreettisia omistuksia tuottoa takovista yhtiöistä, joiden reaalinen arvo kyllä pitkällä aikavälillä nousee. Kaikkein tärkeintä on pitää mieli tyynenä ja vain surffata pörssiromahdusten yli tekemättä mitään (lisää toki saa ja kannattaa ostaa). Monelle osakemarkkinoille sijoittaminen on stressaavaa, koska salkun arvo on reaaliaikaisesti seurattavissa, toisin kuin esimerkiksi asuntosijoittamisessa (vaikka samalla tavalla asuntojenkin hinnat joka hetki muuttuvat).

Alla katsaus pörssiromahduksiin ja pörssin tuottoihin. Koska Yhdysvaltojen S&P 500 -indeksistä on helpoin löytää dataa, suurin osa käppyröistä kuvaa kyseistä indeksiä. S&P 500 -indeksi sisältää noin 500 suurinta USA:n pörssiyhtiötä.

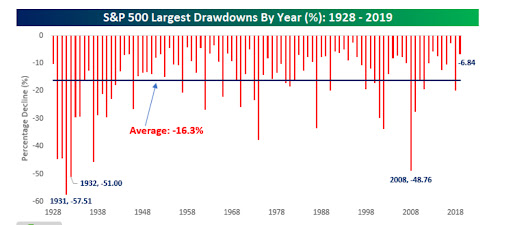

Lähde: https://www.bespokepremium.com/think-big-blog/sp-500-drawdowns-by-year/

Yllä olevassa kuvaajassa on havainnollistettu kunkin kalenterivuoden aikana tapahtunutta suurinta markkinalaskua. Keskimäärin S&P 500 -indeksi on laskenut noin 16% kalenterivuoden aikana. Kaikkein suurin lasku on ollut noin 57% yhden kalenterivuoden sisällä.

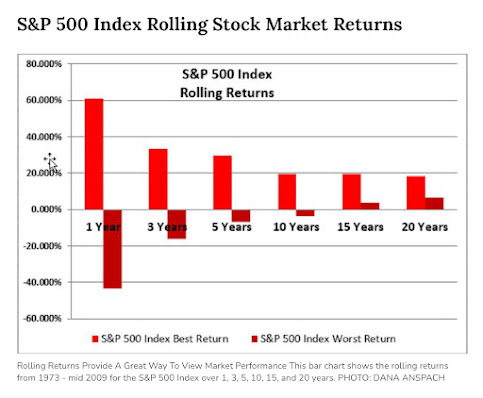

Lähde: https://awealthofcommonsense.com/2020/11/the-biggest-stock-market-reversal-in-history/

Tämän kuvaajan punaiset pisteet kuvaavat myöskin kunkin kalenterivuoden suurinta laskua. Siniset pylväät kuvaavat sitä, paljonko indeksi tuotti kalenterivuoden aikana. Kuvaajasta näkee, että pörssi laskee kalenterivuoden aikana lähes aina ainakin -7% eikä yli -15% laskut todellakaan ole harvinaisia. Lisäksi kuvasta voi päätellä, että vaikka osakemarkkina olisi vuoden aikana laskenut esimerkiksi -15%, saattoi se silti antaa koko vuodelta positiivista tuottoa. Esimerkiksi vuoden 2020 COVID-19 -laskumarkkinassa moni indeksi romahti hetkellisesti noin -30%. Silti osakemarkkina oli vuoden 2020 lopulla selvästi korkeammalla kuin kyseisen vuoden alussa. Kovia romahduksia on lopulta aina seurannut kova nousu. Romahdus onkin parasta, mitä uutta rahaa pörssiin sijoittavalle voi tapahtua!

Lähde: https://www.rbcgam.com/en/ca/learn-plan/investment-basics/the-bulls-the-bears/detail

Tämä kuvaaja havainnollistaa menneiden pörssiromahdusten (kaikki yli -20% romahdukset) ja -nousujen ajallista kestoa, laskujen syvyyttä sekä nousujen prosentuaalista kokonaistuottoa. Kuvaajasta näkee hyvin, että usein romahdus on hyvin jyrkkä, mutta ajallisesti melko lyhyt. Varsinkin laskumarkkinan loppu on usein erityisen jyrkkää pudotusta ja silloin epätoivo sijoittajilla on kaikkein suurin. Nousut sen sijaan tuppaavat olemaan loivempia mutta pidempikestoisempia. Tuolle koko ajanjaksolle on mahtunut 10kpl yli 20% romahduksia, joten keskimäärin laskumarkkina (karhumarkkina) on toteutunut 6-7 vuoden välein. Karhumarkkinaksi lasketaan yli -20% pörssilasku.

Tästä näkee, että pörssin puolittuminenkaan ei ole äärimmäisen harvinaista. Myös tätä isompi romahdus on mahdollinen. Romahdusta seuraa kuitenkin aina uusi nousu (ellei ihmiskunta räjäytä itseään kivikaudelle, jolloin raha on pieni murhe).

- Faija

tiistai 2. toukokuuta 2023

Firettäjien 4%:n sääntö ei toimi

Firettäjät puhuvat usein 4%:n säännöstä. Sen mukaan henkilö on taloudellisesti riippumaton ja valmis lopettamaan työt, kun salkku on 25-kertainen elämisen vuosikuluihin verrattuna. Jos esimerkiksi salkku on 500 000€ suuruinen, kattaa se 20 000€ vuosikulutuksen (25 x 20 000€ = 500 000€). Kun henkilö jättäytyy töistä pois, hän voi nostaa ensimmäisenä vuonna tuon 20 000€. Seuraavana vuonna hän saa nostaa tuon saman 20 000€ ja lisäksi vuoden aikana toteutuneen inflaation verran. Jos ensimmäisenä vapaaherravuotena inflaatio on ollut esimerkiksi 5%, voi firettäjä nostaa toisena vuonna 21 000€ (20 000€ + 0,05 x 20 000€ = 21 000€). Kolmantena vuotena firettäjä voi nostaa 21 000€ plus viimeisen 12kk aikana touteutuneen inflaation verran jne.

Valitettavasti 4%:n sääntö ei kuitenkaan käytännössä toimi, sillä:

1. Sääntö perustuu pelkästään Yhdysvaltojen osakemarkkinoiden historiallisiin tuottoihin

Yhdysvaltojen osakemarkkina on tuottanut paremmin kuin lähes minkään muun maan osakemarkkina. Globaali salkku (ACWI) ei ole historiallisesti kestänyt 4%:n sääntöä.

2. Sääntö perustuu 50/50-salkkuun

Sääntö perustuu salkkuun, jossa bondien osuus on 50%. Kuinka moni uskoo, että jatkossa bondeista saa kummoistakaan reaalituottoa? Monella fireä tavoittelevalla on kuitenkin (ja ehkä juuri tästä syystä) 100% osakesalkku.

3. 100% osakesalkku on liian volatiili (sequence on returns -riski)

100% osakesalkku on hyvin volatiili, joten se sisältää erityisen ison sequence of returns -riskin. Tuolloin riskinä on, että firen alkuvuosina (esimerkiksi ensimmiset 10 vuotta) osakemarkkina laskee liikaa samalla kun salkusta joudutaan syömään suhteellisesti liian isoja summia. Tällöin salkku ei välttämättä koskaan enää toivu tarpeeksi isoksi. Esimerkiksi 500 000€ salkun turvin firelle siirtyvä voi ensimmäisenä vuonna syödä 20 000€ salkusta. Jos tämän jälkeen pörssi romahtaa -50%, tulisi 250 000€ salkusta syödä taas seuraavana vuonna 20 000€ (plus inflaatiolisäys). Tämä vastaa jo yli 8% salkusta.

4. Sääntö ei huomioi sijoittamisen kuluja eikä veroja

Jos firettäjä hajauttaa sijoituksensa maantieteellisesti esimerkiksi ETF:ien avulla, on ainakin suomalaisen melko vaikea päästä alle 0,5% kulujen. Suurin yksittäinen (piilo)kuluerä on osinkojen lähdeverot. Lisäksi pääomatuloverotus syö myös tuottoja: hankintameno-olettamaa käyttäessä veroja menee 18% myyntihinnasta. Mikäli käyttää hankintameno-olettamaa ja haluaa saada 4% nostettua salkusta Nettona, pitää henkilön myydä lähes 4,9% edestä.

5. Tulevat tuotot ovat todennäköisesti menneitä tuottoja heikommat

Syntyvyys on dramaattisesti heikentynyt globaalistikin. Samoin globaali BKT:n kasvu on ollut jo pitkään hidastumaan päin. Tämän takia tulevien vuosikymmenien pörssituotot ovat todennäköisesti aiempia huonommat.

6. Sääntö kattaa vain 30 vuoden pituiset ajanjaksot

Sääntö kattaa myös ne tapaukset, joissa salkussa on enää muutama killinki jäljellä ajanjakson päätteeksi. Tämä tuskin on monellekaan sijoittajalle hyväksyttävä tai ainakaan mieleinen skenaario. Kolme vuosikymmentä on varmaan monelle amerikkalaiselle lyhyt aika olla firellä. Tosin suomalaisille se on hyvin pitkä aika, sillä harva täällä kykenee vapaaherrautua alle 45-vuotiaana.

7. Psykologia

Mikäli firettäjä vetää piuhat irti Matrixista nipin napin firen mahdollistavalla salkulla, edessä on monia unettomia öitä. Kuinka monella luotto salkun kantokykyyn oikeasti kestää, jos virhemarginaalia on hyvin vähän? Menneet tuotot eivät ole tae tulevasta.

Mikä siis avuksi?

Mielestäni kaikkein loogisinta olisi vuosittain säätää kulutusta osakemarkkinan tuottojen mukaan. Kaikkein yksinkertaisinta olisi esimerkiksi myydä 4% salkun myyntihetken arvosta vuosittain. Tuolloin voi unohtaa inflaatiolisäykset ja hermoilun salkun kantokyvystä. Salkku ei voi koskaan tyhjentyä olemattomiin. Jos osakemarkkina romahtaa esimerkiksi -50%, salkusta syödään euromääräisesti enää puolet romahdusta edeltäneestä summasta. Jos neljän prosentin nosto ei riitä elämiseen, pitää joko vähentää kulutusta tai hankkia pörssin ulkopuolelta lisää tuloja.

Itse aion myydä maksimissaan 3,0% salkun myyntihetken arvosta vuosittain. Tärkeintä on, että jää pelimerkkejä myös sukulinjalle. Mustanaamiokin on ollut jo 20 sukupolven ajan kuolematon. Nimi ja salkku velvoittavat. Lähdenkin tästä pääkallosormusta ostamaan.

Blogitekstisuositus

Tärkeimmät asiat sijoittamisessa(ni) - Vanhat kirjoitukseni yksissä kansissa

Kokosin tähän blogikirjoitukseen tärkeimmät blogikirjoitukseni. Ne sisältävät mielestäni tärkeimmät asiat, joita sijoittajan tulisi tietää...

Suosituimmat tekstit

-

Tämä etf-rahasto on lyhyemmältä nimeltään IUSQ. Se on lisätty nyt Nordnetin kuukausisäästölistalle. Ajattelin tiputtaa jatkossa eunl:n pois ...

-

Kokosin tähän blogikirjoitukseen tärkeimmät blogikirjoitukseni. Ne sisältävät mielestäni tärkeimmät asiat, joita sijoittajan tulisi tietää...

-

Tämä on vanha suunnitelma. Tässä on uusin sijoitussuunnitelmani: https://faijanfinanssit.blogspot.com/2022/02/paivitys-sijoitussuunnitelmaan...

-

Tämä on lyhyt muistutus itselleni, miten voin jatkossa laskea esimerkiksi kehittyvien markkinoiden (IS3N), kehittyneiden markkinoiden suuryh...

-

Nyt pieni katsaus menneeseen. Salkku on nyt noin 74 000e ja ikää 37v. Joku saattaisi pitää tuota hyvänäkin pottina, mutta olen matkan var...

-

Tämä on vanha sijoitussuunnitelmani. Tässä on uusin sijoitussuunnitelmani: https://faijanfinanssit.blogspot.com/2022/02/paivitys-sijoitussuu...

-

”The two greatest enemies of the equity fund investor are expenses and emotions” - John C. Bogle Suurin osa ihmisistä yrittää todennäköisest...

-

FI = financial independence retired = re-tired = toistuvasti väsynyt refreshed = virkistynyt badass = pahis Tällä päivämäärällä aloitan uude...

-

Firen tavoittelun saattaa joku vetää melko överiksi. Oma elämäni on ehkäpä esimerkki tällaisesta. Alla lyhyesti viikoittainen arkeni. Sama...

-

One Figure to rule them all, One Figure to find them, One Figure to bring them all and in the darkness bind them! Or to freedom lead them...